![]()

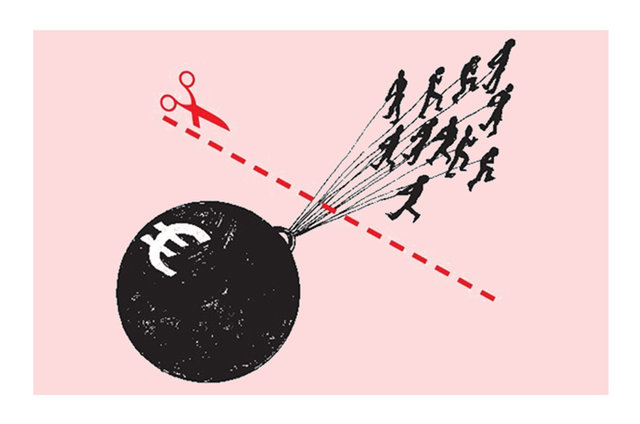

CC – Titom

Che cosa si intende per «ristrutturazione del debito»? Intervista di Maud Bailly a Eric Toussaint (*)

In base ai termini stabiliti dal FMI[1] e dal Club di Parigi in una serie di documenti ufficiali, una ristrutturazione di debito sovrano implica uno scambio di debiti contro nuovi debiti nella maggioranza schiacciante dei casi, oppure contro liquidità in pochissimi casi. Generalmente, la ristrutturazione del debito passa per negoziati tra paesi debitori e varie categorie di creditori.

La ristrutturazione del debito sovrano può concretizzarsi in due forme principali[2]:

1. Il riscaglionamento del debito: abbassando il tasso per ridurre gli interessi e/o protraendo le scadenze dei rimborsi.

2. Questo può combinarsi con la riduzione del debito (riduzione dello stock debitorio per rinuncia a crediti dovuti). Perlopiù, questo passa per la sostituzione di vecchi titoli o vecchi contratti con nuovi titoli e contratti. La riduzione del debito può passare per l’estinzione di debiti contro liquidità.

Il riscatto di debiti contro liquidità si verifica solo raramente. Sui 600 casi di ristrutturazioni verificatisi tra il 1950 e il 2010, solo 26 di questi contemplavano l’estinzione di debito contro liquidità. Si tratta dunque di un’infima minoranza, per la maggior parte dei casi legata all’iniziativa PPTE [Paesi poveri molto indebitati], durante la quale ciò che in realtà è avvenuto è stato che parte dei debitori hanno pagato ad altri creditori una parte dei debiti accumulati da un paese[3].

Le ristrutturazioni di debiti sovrani si presentano dunque in situazioni di crisi, spesso in risposta a un default (= sospensione totale o parziale del pagamento) o al rischio di impossibilità di pagamento del paese debitore. Quando il Fondo Monetario, il Club di Parigi o la Troika (come è accaduto in Grecia nel 2012) intervengono organizzando una ristrutturazione del debito, puntano a restaurare la solvibilità di un paese debitore semplicemente rendendo sostenibile il debito dal punto di vista del pagamento. Molto spesso, in cambio della ristrutturazione, i creditori impongono condizioni contrarie agli interessi del paese indebitato e soprattutto alla sua popolazione[4]. Peraltro, le strategie geopolitiche dei creditori hanno un ruolo determinante nelle scelte dei paesi cui concedere ristrutturazioni di debito e nei termini di queste stesse.

Vi sono state ristrutturazioni di debiti controllate dai creditori che siano state stabilmente favorevoli ai debitori?

Sì, il caso emblematico è quello della Germania[5]. In occasione della Conferenza tenutasi nel 1953 a Londra, i creditori della Germania occidentale, vale a dire innanzitutto gli Stati Uniti, la Gran Bretagna, il Belgio e l’Olanda[6], le hanno concesso una riduzione del debito molto consistente. Le somme prese in prestito dalla Germania tra le due guerre mondiali e nell’immediato dopoguerra della seconda sono state ridotte del 62,5% ed è stata concessa una moratoria di 5 anni. Di più: i debiti di guerra che si sarebbero potuti richiedere alla Germania, soprattutto per le distruzioni e i danni provocati dalla Germania nazista durante la seconda guerra mondiale, sono stati rinviati sine die. Il totale del debito (crediti fra le due guerre, nell’immediato dopoguerra della seconda, riparazioni e compensazioni belliche) che le potenze alleate avrebbero potuto rivendicare da parte della Germania si può stimare sia stato dunque ridotto di oltre il 90%[7]. Si aggiunga che i termini del rimborso del rimanente dopo la ristrutturazione erano concepiti per consentire alla Germania di ricostruirsi molto presto e ridiventare un’importante potenza economica.

Di che termini favorevoli si trattava?

1 – La Germania poteva rimborsare nella propria moneta l’essenziale del debito che le veniva richiesto. Ora, all’epoca, il marco tedesco non aveva pressoché alcun valore sul piano internazionale, in quanto la Germania era una potenza sconfitta e largamente distrutta, la cui moneta non era né una moneta di riserva né una moneta forte, per cui questa possibilità l’ha notevolmente avvantaggiata. Va sottolineato che è rarissimo che i creditori accettino che un paese rimborsi nella propria moneta locale se è debole[8]; Generalmente, i creditori esigono il rimborso in divise forti (dollaro, euro, lira sterlina, yen, ecc.)

2 – I creditori si sono impegnati ad acquistare prodotti tedeschi onde fornire all’economia di quel paese importanti sbocchi, permetterle di ricavare introiti commerciali, accumulare divise straniere e rimettere in equilibrio la bilancia dei pagamenti.

3 – I creditori accettavano che gli eventuali contenziosi fossero di competenza dei tribunali tedeschi.

4 – Si prevedeva che gli interessi del debito non superassero il 5% dei proventi ricavati dalla Germania dalle sue esportazioni.

5 – I tassi d’interesse non potevano superare il 5% e, in determinate circostanze, potevano essere negoziati e rivisti al ribasso.

Questo ha permesso alla Germania la sua rapida ricostruzione. È molto importante precisare che l’accordo di Londra concerneva la Germania Ovest. Il paese era infatti diviso in due: la Germania Est [la Repubblica Democratica Tedesca], che rientrava nel blocco sovietico, e la Germania Ovest [la Repubblica Federale Tedesca], collegata al campo occidentale. Se i creditori della Germania occidentale hanno fatto quelle concessioni alle autorità della Repubblica Federale è perché volevano assolutamente che la Germania Ovest fosse stabile rispetto al blocco sovietico, in un clima di guerra fredda. Temevano importanti sommovimenti sociali, in una Germania allora a pezzi, di cui avrebbero beneficiato i movimenti più di sinistra, a discapito degli interessi delle potenze occidentali, nel contesto della guerra fredda con il blocco sovietico. Si trattava anche di ricavare le lezioni delle conseguenze del Trattato di Versailles del 1919, che aveva imposto alla Germania obblighi insostenibili[9]. Non dimentichiamo, infine, che la Germania era diventata, fin dal XIX secolo, la principale potenza economica e militare del continente europeo.

Per riassumere, non solo il fardello del debito le è stato alleggerito in maniera molto consistente e le sono stati concessi rilevanti aiuti economici in forma di donazioni (circa l’equivalente, nel 2014, di 10 miliardi versati alla Germania Ovest dagli Stati Uniti tramite il Piano Marshall [Plan Marshall], tra il 1948 e il 1952)[10], ma soprattutto le hanno permesso di applicare una politica economica completamente favorevole per la sua ripresa. I principali gruppi industriali privati hanno potuto consolidarsi, quegli stessi che avevano svolto un ruolo chiave nell’avventura militare della prima guerra mondiale, nel sostegno ai nazisti, nel genocidio degli ebrei e degli zingari, nella spoliazione dei paesi occupati o annessi, nella produzione militare e nel gigantesco impegno logistico della seconda guerra mondiale. La Germania è riuscita a sviluppare impressionanti infrastrutture pubbliche, è riuscita a sostenere le sue industrie per sviluppare la domanda locale e a conquistare nuovi mercati esteri.

Il richiamo alle condizioni storiche in cui è stato concesso l’annullamento del debito tedesco dimostra chiaramente come sia difficile immaginare che, oggi, paesi come la Grecia, la Spagna, il Portogallo o Cipro possano ottenere, attraverso un processo di ristrutturazione del loro debito, condizioni analoghe a quelle ottenute dalla Germania negli anni Cinquanta del secolo scorso. Sembrerebbe impossibile, data la composizione e l’orientamento delle istanze europee, dei governi dei paesi più forti dell’Europa, dell’indirizzo del FMI, come pure del contesto storico contemporaneo.

A parte la Germania Ovest, quali sono gli altri esempi di ristrutturazioni di debito favorevoli ai debitori?

Un altro caso di ristrutturazione del debito è quello della Polonia nel 1991. Il paese ha beneficiato di un’importante riduzione, dell’ordine del 50%, del suo indebitamento bilaterale nei confronti dei creditori del Club di Parigi. Questi volevano favorire il governo filo-occidentale di Lech Walesa, appena uscito dal Patto di Varsavia, l’alleanza militare dei paesi del blocco sovietico. Certo la riduzione del debito polacco è stata meno consistente di quella della Germania occidentale nel 1953. Si tratta di uno dei principali paesi usciti dal blocco dell’Est per passare in campo occidentale, adottando misure economiche in adeguamento a questa linea, vale a dire politiche neoliberiste, politiche di privatizzazione, che sono sfociate alcuni anni dopo nell’inserimento della Polonia nell’UE.

In occasione del vertice del G7 a Londra nel 1991, anche l’Egitto ha ottenuto la riduzione del 50% del suo debito bilaterale nei confronti dei creditori del Club di Parigi. Si trattava, per gli Stati Uniti e i loro alleati, di ottenere la collaborazione del regime in carica, all’epoca l’appoggio del regime di Mubarak, al momento della prima guerra del Golfo.

Per finire, si può parlare della riduzione del debito in Iraq, ottenuta nel 2004[11]. Richiamiamo il contesto: gli Stati Uniti e i loro alleati invadevano l’Iraq il 20 marzo 2003. Qualche giorno dopo, il Segretario di Stato al Tesoro statunitense invita i suoi colleghi del G7 a una riunione a Washington, durante la quale dichiara che il debito contratto da Saddam Hussein è un debito odioso [dette odieuse]. Ingiunge ai creditori di concedere una fortissima riduzione del debito, perché le nuove autorità designate dalle forze di occupazione possano ricostruire il paese. Si assiste a una riduzione dell’ordine dell’80% del debito rivendicato dai principali creditori bilaterali dell’Iraq, poi seguiti dagli altri creditori (privati, nonché Banca Mondiale e FMI).

Quali analogie e quali differenze ci sono nei casi sopra citati?

Il punto in comune tra tutti questi esempi è che ci si trova in situazioni di conflitto armato o di tensione estremamente forte tra blocchi o potenze, cosa che spinge la potenza dominante, in questo caso gli Stati Uniti, a ottenere dai propri partner un rilevante sforzo di riduzione del debito in funzione dei loro interessi geostrategici. Resta pur sempre che la Germania, con l’accordo del 1953, costituisce un caso eccezionale, in quanto tutte le condizioni connesse alla riduzione di debito puntavano realmente a far sì che quel paese ridiventasse una potenza di primo piano. Mentre, negli altri casi, si trattava di fare concessioni a determinati paesi per ringraziarli per la loro obbedienza, non di fare di essi vere e proprie potenze economiche. In qualche modo, quel che si è fatto nei loro confronti si potrebbe paragonare a quel che un sovrano dell’epoca feudale poteva fare nei confronti dei propri vassalli, entro rapporti di dominio/sottomissione e di fedeltà.

Non vi sono stati casi in cui i paesi interessati dalla ristrutturazione del loro debito non abbiano dato prova di questa obbedienza?

Conosco un unico caso, che si è potuto verificare perché lo scenario non è evoluto come avevano previsto i creditori. Si tratta della Bolivia che, nel 2005, ha beneficiato di un alleggerimento del suo debito multilaterale, nel quadro dell’IADM [Iniziativa di alleggerimento del debito unilaterale] presa dal G8, dalla Banca Mondiale, dal FMI e da altri creditori multilaterali, protraendo l’iniziativa PPTE. Per i creditori, si trattava anche qui di fare concessioni alle autorità di un paese che si comportava docilmente. La Bolivia è un paese che è stato sottoposto a una “strategia d’urto” a partire dal 1958, con un massiccio programma di privatizzazione messo a punto con la collaborazione attiva del FMI, della Banca Mondiale, del Club di Parigi e degli Stati Uniti. In capo a una dozzina d’anni di politiche di “aggiustamento strutturale” [“austerità”], la Bolivia era in una condizione economica debolissima e non riusciva più a risollevarsi. In questo quadro, il paese è rientrato nell’iniziativa PPTE. E, poiché accettava di continuare a portare avanti politiche di “aggiustamento strutturale”, ha beneficiato di un consistente alleggerimento dei suoi debiti[12]. Il calcolo dei creditori si basava sul fatto che questo avrebbe conservato al potere i partiti che avevano applicato quelle politiche. È stato invece eletto un outsider, Evo Morales, come candidato di un movimento politico di sinistra radicale, il MAS [Movimiento al Socialismo]. Il nuovo governo, quindi, ha potuto beneficiare dell’alleggerimento di debito che era appena stato concesso al precedente governo. Era troppo tardi per fare marcia indietro da parte dei creditori, visto che il debito era ormai stato ridimensionato. La ristrutturazione di debito è dunque andata a beneficio del paese e della sua popolazione, perché nello stesso momento è andato al potere un governo che attuava politiche che voltavano radicalmente le spalle alle misure politiche ed economiche auspicate dai creditori. È importante precisarlo, poiché tutta una serie di paesi che hanno ottenuto analoghi alleggerimenti di debito non ne hanno fatto beneficiare la propria economia e la propria popolazione, essendosi impegnati in ulteriori 5 o 10 anni di aggiustamenti strutturali. Ricordiamo che, in tutti i casi sopra citati di ristrutturazioni di debito controllate dai creditori, questi ultimi avevano un interesse strategico ad attuare significative riduzioni di debito.

Che ne è dell’Argentina? Dopo la più importante sospensione del pagamento del debito della storia, effettuata nel 2001 dal governo argentino, quest’ultimo ha rinegoziato il proprio debito sovrano: quali erano i termini di questa ristrutturazione?

In effetti, nel 2005 e nel 2011, il debito argentino è stato ristrutturato tramite un processo di scambio di titoli: vecchi titoli sono stati scambiati contro altri nuovi. Il contesto era questo: alla fine di dicembre del 2001, le autorità argentine, in questo caso il presidente ad interim Adolfo Rodríguez Saá, hanno sospeso unilateralmente il pagamento del debito argentino in forma di titoli per un ammontare di 80 miliardi di dollari nei confronti di debitori privati e del Club di Parigi (6,5 miliardi di dollari). Segnaliamo che non è stato sospeso il pagamento del debito nei confronti del FMI, della Banca Mondiale e di altri organismi finanziari multilaterali. La sospensione è intervenuta in un contesto di crisi economica e di sollevazione popolare contro le politiche portate avanti per anni da un susseguirsi di governi neoliberisti, l’ultimo dei quali è stato quello di Fernando De la Rua. È stato dunque sotto la pressione popolare, e quando ormai le casse dello Stato erano quasi vuote, che le autorità argentine hanno sospeso il pagamento del debito.

La sospensione di pagamento del debito in forma di titoli sovrani è durata dal dicembre 2001 al marzo 2005. Essa è stata benefica per l’economia e per la popolazione argentine. Dal 2003 al 2009, l’Argentina ha registrato ogni anno un tasso di crescita dal 7% al 9%. Alcuni economisti sostengono che la crescita argentina si spiega solo con l’aumento del prezzo delle materie prime che esporta. Ma è chiaro che, se l’Argentina avesse proseguito il rimborso, i guadagni realizzati dallo Stato grazie alle esportazioni (alle imposte prelevate sui profitti degli esportatori privati) sarebbero stati destinati al rimborso del debito. Tra il 2002 e il 2005, le autorità argentine hanno condotto intense trattative con i creditori per convincere la maggioranza di essi ad accettare uno scambio di titoli. Proponevano di scambiare i titoli in corso contro nuovi titoli, dotati di uno sconto di oltre il 60%, ma impegnandosi in compenso a onorare i nuovi titoli e a garantire un tasso d’interesse che, per giunta, sarebbe stato indicizzato in rapporto alla crescita del PIL argentino. Si è quindi trattato della ristrutturazione del debito per scambio di titoli: il 76% di questi sono stati scambiati nel marzo 2005. Si pensava si trattasse di una percentuale sufficiente a proteggersi dal 24% che non aveva partecipato allo scambio. Le autorità avevano annunciato all’epoca che chi non avesse partecipato avrebbe perso ogni diritto a un’ulteriore ristrutturazione di debito.

Come mai, allora, l’Argentina ha operato un’altra ristrutturazione di debito nel 2010?

Effettivamente, in contraddizione con le intenzioni dichiarate, e in seguito alle proteste di Roberto Lavagna, il vecchio ministro dell’Economia che aveva partecipato attivamente alla ristrutturazione del 2005, il governo argentino ha riaperto la trattativa con il 24% dei rimanenti creditori. Questo ha portato a un nuovo scambio di titoli nel 2010, per il 67% di questi. In totale, l’8% dei titoli di cui era in sospensione il pagamento dal 2001 sono rimasti fuori dai due scambi successivi (2005 e 2010): il cosiddetto “hold out”. In quelle due ristrutturazioni, oltre alle caratteristiche dei buoni scambio citate prima, i nuovi buoni del 2005 e del 2010 implicavano una clausola in cui l’Argentina accettava che per il contenzioso eventuale la giurisdizione competente sarebbe stata quella degli Stati Uniti[13].

Alla fine, questa ristrutturazione si può considerare un successo? Altri governi possono ispirarsi alla strategia argentina?

Quella ristrutturazione è stata presentata dalle autorità argentine come un successo, perché la riduzione del debito (in fatto di stock rispetto all’ammontare richiesto al paese) era consistente, dell’ordine dal 50% al 60%. In cambio, però, l’Argentina ha fatto fortissime concessioni ai creditori: tassi d’interesse rilevanti; l’indicizzazione rispetto alla crescita del PIL, che significa che il paese accettava lui stesso di perdere parte dei vantaggi della sua crescita facendone approfittare i creditori; la rinuncia all’esercizio della sovranità in caso di contenzioso.

In realtà, la strada argentina non è quella da seguire, anche se può costituire una fonte di ispirazione. Dimostra l’interesse della sospensione di pagamento e i limiti di una ristrutturazione negoziata facendo importanti concessioni ai creditori. Se ne può prendere come prova la situazione odierna:

1 – Le cifre da rimborsare ai creditori che hanno accettato lo scambio sono assolutamente rilevanti; le stesse autorità argentine ammettono di aver rimborsato l’equivalente di 190 miliardi di dollari, dal 2003 a oggi;

2 – il debito argentino sicuramente è diminuito nel 2005 e 2010, ma supera oggi l’ammontare del 2001.

3 – l’Argentina è sotto pressione in modo del tutto abusivo perché rimborsi i cosiddetti “fondi avvoltoi” che hanno rifiutato di partecipare allo scambio, in seguito alle sentenze della giustizia americana (vale a dire, non solo un giudice di New York, ma anche la Corte suprema degli Stati Uniti) che ha dato ragione ai “fondi avvoltoi”[14].

Qualcosa sull’Ecuador: dopo l’audit del suo debito pubblico effettuato nel 2007-2008, anche questo paese ha ottenuto una riduzione nel 2009. Si può parlare anche in questo caso “di ristrutturazione”?

No, nel caso dell’Ecuador non si tratta di una ristrutturazione vera e propria[15]. Non c’è stato scambio di titoli, e soprattutto non c’è stata trattativa con i creditori. È un’ottima cosa. I vecchi titoli non sono stati sostituiti da nuovi. L’Ecuador ha sospeso unilateralmente il pagamento del suo debito pubblico e ha annunciato ai creditori privati di questi titoli, i cosiddetti bonos Global 2012-2013 [buoni Global] [16], che era disposto a riscattarli con uno sconto del 65% ed entro una certa data limite. Quei titoli dunque oggi non esistono più. Da allora l’Ecuador non ha ristrutturato il suo debito trattando con i creditori i tassi di interesse o la durata del rimborso su nuovi titoli.

Si aggiunga che l’Ecuador ha abbinato a questo un audit integrale del debito pubblico, che ha preceduto la sospensione del pagamento. Il timing è stato il seguente: nel luglio 2007 si è creata una Commissione di audit integrale, della quale anche io faccio parte. Questa ha funzionato fino a settembre 2008, cioè 14 mesi, durante i quali si è svolto un lungo dialogo tra governo e membri della Commissione. Quest’ultima ha consegnato i suoi lavori e raccomandazioni al governo e alla Presidenza dell’Ecuador. Su questa base, l’esecutivo ecuadoriano ha deciso di sospendere il pagamento di una parte del suo debito sotto forma di titoli, come accennato sopra. Solo successivamente, nel 2009, ha imposto ai creditori la consistente riduzione del debito.

Per fornire dati concreti: il Tesoro pubblico ecuadoriano ha riscattato per meno di 1 miliardo di dollari titoli che ne valevano 3,2. Questo gli ha consentito di risparmiare circa 2,2 miliardi di dollari di stock del debito, cui vanno aggiunti i 300 milioni di dollari di interessi l’anno per il periodo 2008-2030. In totale, grosso modo, l’Ecuador ha risparmiato oltre 7 miliardi di dollari. Questo ha permesso al governo di liberare nuovi mezzi finanziari per poter aumentare le spese sociali nella sanità, l’istruzione, l’assistenza sociale e nello sviluppo di infrastrutture di comunicazione.

Bisogna pensare che questa strada sia più favorevole per il paese di quella dell’Argentina?

Sì, senza alcun dubbio. Ci si potrebbe anche chiedere: forse un atteggiamento così deciso come quello dell’Ecuador gli ha impedito di avere nuovi accessi ai mercati finanziari? La risposta è no. Mentre l’Ecuador, nel 2009, ha imposto ai suoi creditori lo sforzo che ho appena richiamato, meno di 5 anni dopo il paese emetteva di nuovo sul mercato finanziario titoli con tasso d’interesse dell’ordine del 7%, nettamente inferiore a quelli pagati dall’Argentina o dal Venezuela (il cui tasso oscilla tra il 12% e il 15%), mentre il paese paga regolarmente i suoi debiti dal 1990). Ciò dimostra che atti radicali non rendono per forza impossibile l’accesso a tradizionali fonti di finanziamento.

Così, nel caso dell’Ecuador, si può parlare di gesto sovrano unilaterale di sospensione del pagamento e di riscatto dello stesso senza trattative, insieme a un audit sfociato in un risultato assolutamente benefico per la popolazione.

Che ne è dell’Islanda dopo il tracollo del suo sistema bancario nel 2008?

Neanche nel caso dell’Islanda si può parlare di “ristrutturazione”. Che cosa è successo? Il sistema bancario privato islandese è crollato nell’ottobre 2008, vittima delle sue stesse avventure finanziarie. Il bilancio delle banche islandesi costituiva oltre 10 volte più della produzione annua di ricchezza del paese! Il sistema bancario islandese si era dunque ingrossato a dismisura, come in Irlanda, o come in Belgio nello stesso periodo. Dopo il crollo del sistema bancario, le autorità islandesi hanno dichiarato il fallimento di questi istituti bancari privati, rifiutandosi di concedere loro i 3,5 miliardi di euro richiesti dai governo di Gran Bretagna e Olanda, che avevano spontaneamente indennizzato quelli dei loro concittadini che erano clienti delle banche islandesi. È importante sottolineare che tale misura è stata presa sotto la pressione della popolazione: la mobilitazione sociale è stata infatti estremamente forte, esercitandosi a più riprese contro la volontà delle autorità del paese. Sono stati organizzati due referendum, sotto la pressione della piazza. Nel primo, più del 90% dei votanti hanno dichiarato di rifiutarsi al fatto che si indennizzassero Gran Bretagna e Olanda[17]. Negoziati sono allora sfociati in un nuovo piano di indennizzo. Anche questo è stato respinto nel secondo referendum da circa i 2/3 dei votanti. Al rifiuto dell’indennizzo si è aggiunta un’altra misura forte assunta dalle autorità islandesi, vale a dire il controllo molto rigoroso dei movimenti di capitali. In effetti, a mo’ di risposta alla situazione di crisi in cui il paese era minacciato dalla massiccia fuga di capitali da parte delle grandi società capitaliste nazionali e straniere, le autorità islandesi hanno vietato l’uscita di capitali. Si noti che il FMI ha appoggiato l’introduzione dello stretto controllo dei movimenti di capitali![18]

I risultati di queste varie misure sono stati benefici per l’Islanda, che ha conosciuto una ripresa economica più consistente che non quella dei paesi d’Europa che hanno proceduto diversamente e che, sulla scia dell’Irlanda e della Grecia che hanno salvato il proprio settore bancario a vantaggio delle banche private, hanno accettato prestiti dalla Trojka e la ristrutturazione del loro debito, onorando i creditori.

È interessante aggiungere che, nel caso islandese, la Corte di Giustizia dell’Associazione europea di libero scambio [più comunemente detta “Corte AELE e che riguarda il Liechtestein, la Norvegia e l’Islanda] ha dato torto nel gennaio 2013 alla Gran Bretagna e all’Olanda, che avevano fatto ricorso ad essa per ottenere la condanna dell’Islanda a pagare le compensazioni richieste. La Corte di Giustizia ha ritenuto che niente obbligasse le autorità pubbliche ad assumersi gli obblighi spettanti a istituti bancari privati. Occorre tener conto di questa conclusione, perché potrebbe servire come fondamento legale per risolvere altri eventuali contenziosi.[19]

Neppure nel caso dell’Islanda si tratta quindi di ristrutturazione di debito, ma di un gesto sovrano unilaterale di rifiuto del pagamento di indennizzi richiesti da due potenze più forti di lei.

Hai accennato al fatto che la Grecia ha proceduto a una ristrutturazione del debito che è andata a suo svantaggio. Perché?

Esatto. Questo era il contesto: a partire dall’inizio del 2010, la Grecia è stata vittima di attacchi speculativi dei mercati finanziari, che hanno preteso tassi d’interesse totalmente esagerati come contropartita del finanziamento volto a rimborsare il suo debito. La Grecia era quindi sull’orlo dell’interruzione del pagamento, non riuscendo a rifinanziare il proprio debito a tassi ragionevoli. La Trojka è intervenuta con un piano di aggiustamento strutturale in forma di “Memorandum”. Si trattava di nuovi crediti concessi alla Grecia, a condizione che rimborsasse i creditori: vale a dire, soprattutto banche private europee, e cioè nell’ordine: quelle francesi, tedesche, italiane, belghe… Quei crediti avevano naturalmente per contorno misure d’austerità, che hanno avuto conseguenze brutali, se non catastrofiche, sulle condizioni di vita delle popolazioni e sulla stessa attività economica.

Nel 2012, la Trojka ha organizzato una ristrutturazione del debito greco riguardante esclusivamente i creditori privati, vale a dire banche private degli Stati dell’Unione Europea, che erano ormai riuscite a cavarsela molto bene ma conservavano comunque crediti nei confronti della Grecia, ed altri creditori privati, ad esempio alcuni fondi pensioni di lavoratori greci. La ristrutturazione comportava una riduzione del debito greco del 50-60% nei confronti dei creditori privati.

La stessa Trojka, che aveva prestato denaro a partire dal 2010, ha organizzato la ristrutturazione del debito greco rifiutandosi di ridurre i crediti da lei detenuti. L’operazione è stata presentata come un successo dai mezzi di comunicazione dominanti, dai governi occidentali, dal governo greco, come pure dal FMI e dalla Commissione Europea. Si è cercato di far credere all’opinione pubblica internazionale e alla popolazione greca che i creditori privati avessero compiuto sforzi considerevoli per tener conto della drammatica situazione in cui versava la Grecia.

In realtà, l’operazione non ha assolutamente avvantaggiato il paese in generale, e meno ancora la popolazione. Dopo un momentaneo calo del debito durante il 2012 e l’inizio del 2013, il debito della Grecia è ripartito al rialzo, superando il livello raggiunto nel 2010-2011. Le condizioni imposte dalla Trojka hanno comportato il drammatico calo dell’attività economica del paese, il PIL è sceso di oltre il 25% tra il 2010 e l’inizio del 2014. E, soprattutto, le condizioni di vita della popolazione si sono drammaticamente deteriorate: diritti economici e sociali e diritti collettivi violati; arretramento in fatto di sistema pensionistico; drastica riduzione dei servizi forniti dalla sanità pubblica e dalla pubblica istruzione; massicci licenziamenti; perdita di potere d’acquisto, ecc. Aggiungiamo inoltre che una delle condizioni per l’alleggerimento del debito greco era il cambiamento del diritto applicabile e della giurisdizione competente in caso di contenzioso con i creditori. Insomma, questa ristrutturazione di debito si può considerare totalmente contraria agli interessi della popolazione greca e della Grecia come paese.

Per quali ragioni paragoni questa ristrutturazione del debito greco al Piano Brady applicato nei paesi del Sud in seguito alla crisi del debito esplosa nel 1982?

Il Piano Brady[20] è stato messo in piedi alla fine degli anni Ottanta ed ha interessato una ventina di paesi del Sud indebitati. Si trattava di un piano di ristrutturazione di debiti attraverso lo scambio dei crediti bancari con titoli garantiti dal Tesoro statunitense, purché le banche creditrici riducessero l’ammontare dei crediti e rimettessero denaro in circolazione. Il volume del debito è stato ridotto del 30% in alcuni casi, e i nuovi titoli (i buoni Brady) hanno garantito un tasso d’interesse fisso di circa il 6%, molto favorevole ai banchieri. Il problema così si risolveva per le banche, ma il rifiuto veniva dai debitori.

Ritroviamo nel Piano Brady gli stessi ingredienti presenti delle ristrutturazioni dei debiti imposte alla Grecia, ma anche all’Irlanda, al Portogallo e a Cipro.

1 – Il Piano Brady, esattamente come i Memoranda imposti ai paesi della “periferia” dell’Unione Europea, hanno in comune il fatto che le autorità pubbliche delle grandi potenze e delle istituzioni internazionali sostituiscono come creditori principali le banche private. Tutti questi piani mirano quindi a consentire alle banche private di ritirarsi come principali creditori dei paesi coinvolti e di cavarsela bene, essendo sostituite dai poteri pubblici delle grandi potenze creditrici attraverso istituzioni multilaterali quali il FMI: È esattamente quello che è accaduto nel quadro del Piano Brady. In Europa, sono la Commissione Europea, il Meccanismo europeo di stabilità [MES] e il FMI che, come creditori, hanno progressivamente e massicciamente sostituito le banche private e gli altri istituti finanziari privati.

2 – Tutte queste operazione sono di tutta evidenza accompagnate da una serie di condizioni che impongono l’attuazione di politiche di austerità e di indirizzo neoliberista estremamente rigide.

3 – L’altro punto comune è il fallimento delle ristrutturazioni per i paesi debitori. Nel quadro del Piano Brady, anche economisti neoliberisti come Kenneth Rogoff e Carmen Reinhart[21] riconoscono come non abbia arrecato benefici ai paesi interessati: alla fine, le riduzioni di debito sono state molto più lievi di quel che non si fosse annunciato e, a lungo andare, l’ammontare complessivo del debito è cresciuto e le cifre rimborsate sono consistenti. Altrettanto si può dire per la Grecia, per Cipro, il Portogallo e l’Irlanda.

Se, insomma, la ristrutturazione di debito non è la soluzione, quale è la via da te consigliata perché gli Stati possano risolvere il problema del debito?

Da parte degli Stati, si tratta di porre in atto gesti sovrani unilaterali: 1) effettuando un audit integrale del debito – con la partecipazione attiva della cittadinanza; 2) sospendendo il pagamento del debito; 3) rifiutando di pagarne la parte illegittima o illegale; 4) imponendo una riduzione di quanto resta. La riduzione di quel che resta dopo l’annullamento della parte legittima e/o illegale può assimilarsi a una ristrutturazione, ma non potrà essere, da sola, una risposta sufficiente.

Che cosa succede se il governo intavola trattative con i creditori in vista di una ristrutturazione senza sospendere il pagamento del debito?

Senza preliminare sospensione di pagamento e senza audit reso pubblico, i creditori si trovano in situazione predominante. Non ne va sottovalutata la capacità di manipolazione, che indurrebbe il governo a fare compromessi inaccettabili. È la sospensione del pagamento del debito come atto sovrano unilaterale a creare il rapporto di forza con i creditori. Tra l’altro, la sospensione costringe i creditori a farsi vedere. Quando infatti si tratta di affrontare i detentori di titoli, in assenza di sospensioni costoro operano in modo coperto, opaco, perché i titoli non sono nominativi. Ed è soltanto ribaltando questo rapporto di forza che gli Stati creano le condizioni per poter imporre misure la cui legittimità trova fondamento nel diritto internazionale e in quello interno.

In tal caso, il governo potrebbe intrecciare una trattativa per dimostrare all’opinione pubblica che i creditori assumono una posizione inaccettabile e che non gli resta altro sbocco che optare per un gesto unilaterale?

Sì, ma c’è un rischio in questo modo di procedere. Non è escluso che i creditori tirino in lungo la trattativa e riescano a creare confusione tra la popolazione facendo passare il governo per intransigente e tirando molto in lungo le cose mentre il paese ha bisogno di una soluzione urgente e non può permettersi di svuotare le sue casse per pagare il debito.

Stabilire il momento buono per decretare la sospensione del rimborso del debito dipende dalle specifiche condizioni di ciascun paese: livello di coscienza della popolazione, situazione d’urgenza o meno, ricatto o meno dei creditori, situazione economica generale del paese… In certe circostanze, l’audit può precedere la sospensione di pagamento, in altre le due operazioni devono procedere simultaneamente.

Traduzione di Titti Pierini dal francese.

_____________________________

Note:

[1]Il FMI ha prodotto grande quantità di note, saggi e proposte in fatto di ristrutturazioni di debito (cfr. sito FMI: https://www.imf.org/external/np/exr…). Si vedano in particolare: U. Das, M.Papaioannou, C. Trebesch, Sovereign Debt Restructurings 1950–2010: Literature Survey, Data, and Stylized Facts, FMI working paper WP/12/203,’agosto 2012 (http://www.imf.org/external/pubs/ft…).

[2] Da notare che alcuni distinguono “riscaglionamento” e “ristrutturazione”, nel qual caso quest’ultimo termine indica solo le riduzioni di debito per abbandono di una parte dei creditori. Questa definizione, più riduttiva, non è quella adottata qui.

[3] Una ristrutturazione emblematica preparatoria all’iniziativa del PPTE è quella effettuata dalla Repubblica Democratica del Congo nel 2002. Si trattava di regolarizzare la situazione finanziaria del paese per consentirgli di rientrare nell’iniziativa PPTE e di garantire la ripresa dei rimborsi. La RDC registrava infatti consistenti arretrati nel pagamento del debito, che – ricordiamolo – dipendeva da 32 anni di dittatura di Mobuto (1965-1997). Il debito contratto da Mobutu avrebbe dovuto, al crollo del suo regime, essere interamente annullato perché era puramente e semplicemente odioso. I creditori che avevano così a lungo sorretto Mobutu non hanno voluto annullare il debito e ne hanno organizzato la ristrutturazione. La prima fase è consistita, da parte di 4 paesi (Belgio, Francia, Svezia, Sudafrica), nel prestare al governo congolese la somma necessaria a rimborsare i vecchi debiti non pagati al FMI. Si è trattato di un’operazione di “consolidamento”, che ha sostituito gli arretrati con nuovi debiti, a un tasso d’interesse dello 0,5% come “concessione”. In seguito, il FMI ha prestato la somma necessaria (552 milioni di dollari) al governo congolese perché rimborsasse quegli stessi Stati. Contemporaneamente la Banca Mondiale ha prestato 330 milioni di dollari al Congo perché il paese potesse liquidare gli arretrati che le doveva. In una seconda fase, ad essere ristrutturato è stato il debito congolese dovuto a 14 paesi creditori del Club di Parigi, con una parte che è stata annullata e l’altra riscaglionata. Alla fine, le due fasi hanno portato alla ristrutturazione del 60% del debito estero congolese. Mentre questa ristrutturazione è stata presentata come un successo, in realtà la RDC ha scambiato vecchi debiti impagabili e non pagati per uno stock più modesto di debiti “pagabili”. Risultato dell’alleggerimento: i rimborsi sono ripresi. Anziché cancellarlo, quel debito è stato “consolidato”. Ha così ripreso vita in un’altra forma, che alcuni sono tentati di non considerare più “odiosa”. Cfr. al riguardo: Éric Toussaint, Arnaud Zacharie, La République démocratique du Congo, 2002 (http://cadtm.org/La-Republique-demo…); Arnaud Zacharie, La restructuration de la dette congolaise, 2002 (http://cadtm.org/La-restructuration…).

[4] È il caso della ristrutturazione del debito greco nel 2012 (v. oltre) e di alcune delle ristrutturazioni operate dal FMI o/e dal Club di Parigi.

[5] Si veda in proposito: Éric Toussaint, L’annulation de la dette allemande en 1953 versus le traitement réservé au tiers-monde et à la Grèce, 11 agosto 2014 (http://cadtm.org/L-annulation-de-la…).

[6] Complessivamente, i pesi creditori erano 21 (cfr.: http://www.monde-diplomatique.fr/20…).

[7] La Germania occidentale prima della riunificazione del 1990 e, successivamente, la Germania riunificata, non sono state costrette a pagare riparazioni e compensazioni di guerra (relative alla seconda guerra mondiale), tranne somme assolutamente modiche in confronto ai danni umani ed economici provocati (si tratta di somme versate soprattutto a Israele per l’olocausto). Nel marzo 2014, il governo greco ha chiesto che la Germania gli versa le riparazioni dei danni e dei crimini causati dal Terzo Raich nazista in Grecia nel corso della seconda guerra mondiale, cosa che il governo tedesco ha naturalmente respinto ( si veda: La Grèce exige des réparations de guerre de l’Allemagne, in Le Monde, 6 mars 2014 (http://www.lemonde.fr/europeennes-2…)

[8] Lo si è visto nel caso della Francia con le conversioni di debito nel quadro della formula C2D. Il Contratto di Disindebitamento e di Sviluppo (Contrat de Désendettement et de Développement) consiste in una particolare forma di ristrutturazione, tramite la quale la Francia effettua un “rifinanziamento con una donazione”. Nel quadro del Camerun, ad esempio, il contratto stipulava che la Francia versasse direttamente le somme rimborsate (per il debito) in progetti di “sviluppo”, mostrando così di contribuire allo sviluppo del paese. Ma la realtà è ben diversa: da un lato, è l’Agenzia Francese di Sviluppo (AFD) a scegliere i settori mirati dai programmi C2D, per cui i progetti inevitabilmente concordano con gli interessi della ex metropoli. Infine, l’AFD sorveglia costantemente i progetti eseguiti e può opporsi a una decisione presa dalle autorità del Camerun grazie al “parere di non obiezione”. In altri termini, una decisione convalidata dal governo del paese può essere annullata dall’AFD. Tale flagrante diniego di sovranità consente dunque allo Stato francese di conservare il proprio predominio economico e politico sul Camerun. (Cfr.: Owen Chartier, Jean-Marc Bikoko, Pourquoi faut-il réaliser un audit citoyen de la dette du Cameroun?, 28 agosto 2014 (http://cadtm.org/Pourquoi-faut-il-r…).

[9] John Maynard Keynes aveva denunciato a suo tempo le condizioni imposte alla Germania, nel suo libro Le conseguenze economiche della pace (1919). Keynes, che faceva parte della delegazione britannica ai negoziati di quel Trattato, si era dimesso in segno di protesta contro le condizioni imposte alla Germania. Più tardi, nel corso degli anni Venti del secolo scorso, si sviluppò un importante discussione tra John Maynard Keynes e un altro economista, Bertil Ohlin, a proposito delle conseguenze economiche delle riparazioni di guerra imposte dagli Alleati alla Germania dopo il 1918. Keynes sosteneva che, «per rimborsare gli altri paesi, la Germania doveva esportare di più e importare di meno, il che avrebbe immancabilmente generato un peggioramento dei suoi termini di scambio e l’ulteriore costo del fardello del suo debito. Ohlin replicava che il pagamento delle riparazioni avrebbe generato negli altri paesi un incremento di domanda, che si sarebbe in parte rivolta verso i prodotti tedeschi. Il deterioramento dei termini di scambio sarebbe stato quindi legittimo. Ohlin caldeggiava che il meccanismo si rafforzasse con un accordo commerciale internazionale che autorizzasse la Germania ad aumentare temporaneamente le sue tariffe doganali, abbassando contemporaneamente quelle dei paesi esattori. Ne sarebbe derivato un saldo commerciale tedesco in eccedenza, senza deterioramento dei termini di scambio». (si veda: http://perso.univ-rennes1.fr/denis…).

[10] Cfr. Éric Toussaint, Pourquoi le Plan Marshall?, 5 agosto 2014 (http://cadtm.org/Pourquoi-le-Plan-M…).

[11] Sul caso dell’Iraq cfr. : Éric Toussaint, “Irak”: la dette odieuse, in La finance contre les peuples, éditions Syllepse/CETIM/CADTM, 2004, pp. 435-451 (si veda la versione aggiornata nel 2006: La dette odieuse de l’Irak, 16 maggio 2006 – http://cadtm.org/La-dette-odieuse-d….).

[12] L’alleggerimento del debito è avvenuto a tappe: quello nel quadro dell’iniziativa PPTE è avvenuto nel 1998 e nel 2001; nel 2005, quello finale risulta dall’iniziativa di alleggerimento del debito multilaterale (IADM), che ha protratto l’iniziativa PPTE per i paesi più docili (cfr. Frédéric Lévêque, La dette de la Bolivie, giugno 2006 (http://cadtm.org/La-dette-de-la-Bol…).

[13] La rinuncia all’esercizio della sovranità risale alla dittatura militare instauratasi a partire dal 1976.

[14] Sull’Argentina e i fondi “avvoltoi” cfr.: Un vautour peut en cacher d’autres, carte blanche, Le Soir, 23 giugno 2014; Jérôme Duval, Fatima Fafatale, Les fonds vautours qui dépècent l’Argentine se jettent sur l’Espagne, 30 luglio2014 (http://cadtm.org/Les-fonds-vautours…); Éric Toussaint, Comment lutter contre les fonds vautours et l’impérialisme financier?, 22 settembre 2014 (http://cadtm.org/Comment-lutter-con…); Julia Goldenberg, Éric Toussaint, Les fonds vautours sont une avant-garde, 7 ottobre 2014 (http://cadtm.org/Les-fonds-vautours….).

[15] Sul caso dell’Ecuador, cfr. in particolare: Éric Toussaint, Les leçons de l’Équateur pour l’annulation de la dette illégitime, 29 maggio 2013 (http://cadtm.org/Les-lecons-de-l-Eq…). Cfr. inoltre: U. Das, M. Papaioannou, C. Trebesch, Sovereign Debt Restructurings 1950–2010 : Literature Survey, Data, and Stylized Facts, FMI working paper WP/12/203 (http://www.imf.org/external/pubs/ft…pp. 25 e 78).

[16] I Bonos Global risultano dalla ristrutturazione del debito commerciale estero dell’Ecuador istituito nel 2000, nel quadro di un’operazione di salvataggio dopo la crisi finanziaria del 1999. Si è trattato di uno scambio di buoni Brady contro nuovi buoni, i buoni Global A e B, a condizioni estremamente vantaggiose per i creditori (soprattutto elevati tassi d’interesse, dell’ordine dal 10% al 12%). I buoni Brady derivavano, per parte loro, dallo scambio effettuato nel 1995 di impagabili crediti bancari contro un nuovo debito, sotto forma di buoni garantiti dal Tesoro americano (sul Piano Brady si veda la risposta fornita a una domanda al riguardo a fine intervista). Da sottolineare che si trattava di due successive ristrutturazioni, presentate come un successo dai creditori e dalle autorità ecuadoriane. In realtà, esse erano contraddistinte da irregolarità e atti illegali, che la Commissione di audit (CAIC) è riuscita debitamente a individuare (si vedano le pp. 46-47 della Relazione finale della Commissione di audit – http://cadtm.org/IMG/pdf/Informe_De…).

[17] Si veda al riguardo: CADTM, Islande: le CADTM salue le Non massif au référendum sur la loi Icesave», comunicato stampa dell’8 marzo 2010 (http://cadtm.org/Islande-le-CADTM-s…).

[18] Il FMI ha anche appoggiato lo stretto controllo dei movimenti di capitali introdotto a Cipro a partire dal marzo 213. Se Cipro ha potuto farlo, anche un altro paese dell’eurozona potrebbe ricorrere a una misura del genere.

[19] Cfr. CADTM, Le tribunal de l’AELE rejette les réclamations “Icesave” contre l’Islande et ses habitants, 29 gennaio 2013 (http://cadtm.org/Le-tribunal-de-l-A…).

[20] Il Piano Brady prende il nome dal Segretario di Stato al Tesoro statunitense.

[21] Kenneth Rogoff è stato l’economista capo del FMI e Carmen Reinhart, docente universitario, è consigliere del FMI e della Banca Mondiale.

(*) Traduzione a cura di Antonio Moscato.

L’articolo in lingua originale si può leggere qui: http://www.cadtm.org/Restructuration-audit-suspension

Articolo tratto dal Granello di Sabbia n. 29 di Maggio – Giugno 2017: “Non è un Paese per giovani”